2019年,房地产市场在内外经济发展环境压力较大的背景下,全市继续加强房地产调控力度,坚持“房住不炒”定位不动摇,进一步贯彻落实中央“因城施策、一城一策”方针,以“稳地价、稳房价、稳预期”为目标,通过供需两端综合发力,房地产开发市场呈现出投资稳中趋缓,房屋施工规模持续扩大,商品房销售量趋于理性,房价涨势明显趋缓,商品房库存量不足,投机性购房得到有效遏制的发展态势。

一、运行特点

(一)从开发投资看,投资稳中趋缓,建筑工程比重攀升。

随着房地产市场调控政策效应的深化,我市房地产市场在经历了连续二年的快速增长后,投资市场趋于平缓。2019年,全市房地产开发投资2464.78亿元,同比下降2.1%,增速低于上年10.0个百分点,低于全市固定资产投资3.2个百分点。

从用途看,住宅投资继续保持稳定增长。全市住宅完成投资1805.16亿元,同比增长9.0%,占房地产开发投资的73.2%;办公楼投资189.61亿元,下降9.0%;商业营业用房投资197.99亿元,下降39.4%。

从构成看,土地购置费增速下降,建筑工程比重攀升。全市建筑工程投资1614.58亿元,增长8.3%,占全市投资的65.5%,占比较上年提高6.3个百分点,拉动房地产开发投资增长4.9个百分点。土地购置费523.72亿元,下降7.0%,增速较上年回落88.3个百分点,占开发投资比重21.2%,同比回落1.2个百分点。

(二)从施工进展看,新开工面积较快增长,房屋施工规模持续扩大。

为稳定市场供给,全市坚持“稳地价、稳房价、稳预期”目标,通过加快施工调控,为稳定市场供给奠定了坚实基础。2019年,全市房地产开发房屋新开工面积3114.12万平方米,同比增长7.4%,增速较上年回落3.2个百分点,拉动房屋施工面积增长1.3个百分点。其中,住宅新开工面积2234.11万平方米,增长4.9%;办公楼增长37.2%;商业营业用房下降14.6%。2019年,全市房屋施工面积17475.02万平方米,增长8.9%,增速较上年提高7.6个百分点。其中,住宅施工面积增长11.1%;办公楼增长9.7%;商业营业用房下降4.0%。

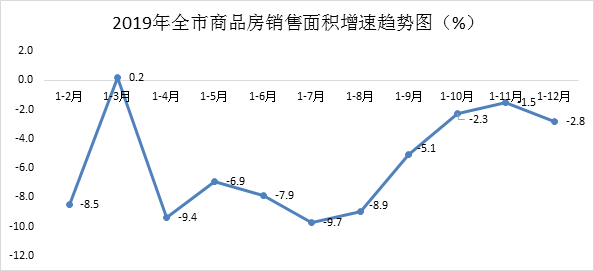

(三)从销售市场看,商品房销量趋于理性,商品房库存量不足。

随着生活水平提高和家庭结构的变化,改善型住房成为购房人群首选,144以上住房销售不断加快。2019年,全市商品房销售面积2638.69万平方米,同比下降2.8%,增速较上年回落10.9个百分点,增速分别低于全国、全省2.7和9.7个百分点。

从商品住宅分户型销售情况看,全市90平方米及以下住房销售面积249.49万平方米,同比下降37.7%;90-144平方米住房销售面积957.54万平方米,增长3.6%;144平方米以上住房销售面积441.37万平方米,增长19.5%,增速同比提高13.8个百分点。

从期现房销售情况看,全市期房销售面积2422.32万平方米,增长3.1%,占全市商品房销售面积的比重为91.8%,占比较上年提高5.2个百分点。现房销售面积216.38万平方米,下降40.5%。

截至12月底,全市商品房待售面积202.71万平方米,较上年减少37.33万平方米。其中,商品住宅待售面积55.57万平方米,较上年减少4.41万平方米。商品房待售面积去化周期约为11.3个月,处于12-18个月合理周期下限。其中,住宅去化周期约为5.2个月,低于合理下限6.8个月。

(四)从各项指数看,价格指数同环比回落,景气指数在“较为景气”区间。

2019年房地产市场总体平稳,8月开始,西安新建商品住宅销售价格同比、环比涨幅逐步回落,房价过快上涨势头基本得到遏制。从12月国家统计局公布70个大中城市商品住宅销售价格指数看,西安新建商品住宅销售价格指数同比增长14.2%,较年内高点的7月回落11.1个百分点。12月环比增长0.7%,较年内最高点的5月回落1.3个百分点。

2019年4季度,全市房地产业企业家信心指数和企业景气指数分别为131.4和130.3,分别较上年提高3.4和3.1。景气指数处于“较为景气”区间。

二、区域对比

(一)从副省级城市看,销售总量仍居前3位。

1、从销售看。2019年,我市商品房销售面积总量居15个副省级城市第3位,仅少于成都和武汉,较上年持平;增速居第7位,较上年后移5位。

2、从投资看。我市房地产开发投资总量居15个副省级城市第7位,较上年后移2位;增速居末位,较上年后移4位。

|

副省级城市房地产开发投资及销售面积排位情况 |

||||

|

城市 |

房地产投资(位次) |

商品房销售面积(位次) |

||

|

总量 |

增速 |

总量 |

增速 |

|

|

西安 |

7 |

15 |

3 |

7 |

|

沈阳 |

11 |

2 |

8 |

3 |

|

大连 |

14 |

13 |

14 |

15 |

|

长春 |

13 |

6 |

9 |

5 |

|

哈尔滨 |

15 |

12 |

12 |

11 |

|

南京 |

6 |

11 |

10 |

2 |

|

杭州 |

1 |

7 |

6 |

14 |

|

宁波 |

9 |

9 |

4 |

4 |

|

厦门 |

12 |

14 |

15 |

6 |

|

济南 |

10 |

8 |

11 |

10 |

|

青岛 |

8 |

1 |

5 |

12 |

|

武汉 |

4 |

10 |

2 |

12 |

|

广州 |

2 |

5 |

7 |

9 |

|

深圳 |

3 |

3 |

13 |

1 |

|

成都 |

5 |

4 |

1 |

8 |

(二)从省内市(区)看,首位优势有所减弱。

1、从总量上看。我市房地产开发投资和商品房销售面积占全省比重分别为63.1%和60.0%,较上年分别下降8.1和5.9个百分点。

2、从增速位次看。我市房地产开发投资增速居末位,商品房销售面积增速居第10位,增速位次较上年分别后移2位和4位。

|

省内各市(区)房地产开发投资和商品房销售面积情况 单位:% |

||||

|

房地产开发投资 |

商品房销售面积 |

|||

|

占全省比重 |

增速位次 |

占全省比重 |

增速位次 |

|

|

西安市 |

63.1 |

11 |

60.0 |

10 |

|

铜川市 |

0.7 |

10 |

1.4 |

8 |

|

宝鸡市 |

7.0 |

4 |

5.9 |

9 |

|

咸阳市 |

4.8 |

3 |

4.6 |

3 |

|

渭南市 |

7.3 |

2 |

7.5 |

4 |

|

延安市 |

4.0 |

9 |

3.1 |

2 |

|

汉中市 |

3.9 |

5 |

5.7 |

6 |

|

榆林市 |

3.1 |

6 |

4.2 |

1 |

|

安康市 |

4.2 |

7 |

4.2 |

7 |

|

商洛市 |

0.7 |

8 |

1.6 |

11 |

|

杨凌示范区 |

1.1 |

1 |

1.8 |

5 |

(三)从区县、开发区看,区域差异大,发展不平衡。

分区县看。一是从企业和项目个数看,莲湖区最多分别为74家和72个,临潼区最少分别为17家和14个,分别相差57家和58个。二是从投资增速看,临潼区最高为60.9%,莲湖区最低,增速同比下降43.2%,相差104.1个百分点。三是从销售面积增速看,新城区最高为27.0%,碑林区最低,增速同比下降55.0%,相差82.0个百分点。

全市各区县房地产开发投资和商品房销售增速情况

单位:个、%

|

施工项目 |

房地产开发投资 |

商品房销售面积 |

||||

|

个数 |

同比增减 |

增速 |

同比增减 |

增速 |

同比增减 |

|

|

新城区 |

31 |

-2 |

5.1 |

78.5 |

27.0 |

37.4 |

|

碑林区 |

38 |

-3 |

-26.7 |

25.4 |

-55.0 |

-22.2 |

|

莲湖区 |

72 |

-1 |

-43.2 |

-42.3 |

-47.8 |

-42.6 |

|

灞桥区 |

46 |

-5 |

-15.1 |

-62 |

-47.3 |

-73.0 |

|

末央区 |

62 |

3 |

-17.4 |

-41.6 |

15.3 |

26.9 |

|

雁塔区 |

65 |

5 |

1.6 |

-10.3 |

-54.8 |

-91.4 |

|

阎良区 |

33 |

3 |

12.8 |

18.9 |

-33.9 |

-36.0 |

|

临潼区 |

14 |

-6 |

60.9 |

47.7 |

-21.3 |

-78.5 |

|

长安区 |

55 |

2 |

23.6 |

-3.9 |

-25.9 |

-30.8 |

|

高陵区 |

44 |

-4 |

0.9 |

12.4 |

-25.3 |

-26.5 |

|

鄠邑区 |

39 |

-4 |

9.7 |

16.6 |

-21.8 |

-5.4 |

注:同比增减(本年增速-上年增速)

分开发区看。一是从企业和施工项目个数看,高新区最多分别为162家和213个,航空基地最少分别为13家和13个,分别相差149家和200个。二是从投资增速看,航天基地最高为14.8%,经开区最低,同比下降40.4%,相差55.2个百分点。三是从销售面积增速看,国际港务区最高为94.0%,曲江新区最低,同比下降20.7%,相差114.7个百分点。

全市各开发区房地产开发投资和商品房销售增速情况

单位:个、 %

|

|

施工项目 |

房地产开发投资 |

商品房销售面积 |

|||

|

个数 |

同比增减 |

增速 |

个数 |

同比增减 |

增速 |

|

|

高新区 |

108 |

-12 |

-21.6 |

-4.0 |

5.2 |

-9.9 |

|

经开区 |

96 |

-3 |

-40.4 |

-4.2 |

-20.7 |

-17.4 |

|

曲江新区 |

94 |

-5 |

-26.1 |

-45.7 |

-12.1 |

-4.2 |

|

航空基地 |

13 |

5 |

-9.3 |

-24.4 |

70.2 |

31.2 |

|

航天基地 |

61 |

4 |

14.8 |

13.4 |

35.7 |

28.0 |

|

浐灞生态区 |

120 |

0 |

-15.1 |

-18.8 |

-8.0 |

-9.9 |

|

国际港务区 |

26 |

-1 |

-6.2 |

-170.7 |

94.0 |

31.7 |

注:同比增减(本年增速-上年增速)

三、关注问题

(一)宏观政策效果显现,去杠杆进一步加强。

中央警惕房地产金融风险,金融监管调控政策步步升级,各级金融机构严格遵循“房住不炒”的定位,认真落实差别化住房信贷政策,严格控制投资性房贷,全市房地产开发到位资金连续5个月负增长。2019年,全市实际到位资金3330.30亿元,同比下降2.8%,增速较上年回落15.8个百分点。其中,非银行金融机构贷款45.29亿元,下降33.9%;自筹资金1442.37亿元,下降4.2%;定金及预付款1012.69亿元,下降9.5%。资金保障度(反映房地产市场资金充裕程度,即本年资金来源/本年开发投资)较2018年下降0.01。

(二)投资接续力不足,支撑增长难度加大 。

剩余投资量是支撑房地产投资增长的先决条件,投资余量的不足,将直接影响房地产开发市场持续稳定增长。2019年,全市在建房地产开发项目累计完成投资占全部项目计划总投资的63.3%。接近完工项目(累计完成投资占计划总投资90%以上项目)有519个,占41.0%。从分区县、开发区接续力看,19个区县、开发区投资进度超过50%。其中,2个区县、开发区投资进度超过80%;5个区县、开发区投资进度超过70%的区县。房地产开发往年续建项目现阶段完工度较高,后续开发量减少。

(三)小户型开工不足,结构性矛盾凸显。

随着西安城市化进程的加快,落户门槛的进一步放宽,大量刚需入市,大户型受到追捧,中小户型开工不足,住房结构性矛盾凸显。2019年,全市中小户型住房(90平方米以下)完成投资295.57亿元,下降28.6%,占比较上年回落13.0个百分点。中小户型住房新开工面积381.61万平方米,下降2.7%,占比较上年回落1.3个百分点。中小户型商品住房销售面积249.49万平方米,下降37.7%,占比较上年回落6.4个百分点。

四、对策建议

(一)保持房地产调控政策,防止投资投机“卷土重来”。

严格认真贯彻落实房地产宏观调控政策,在坚持“房住不炒”定位同时,把“稳地价、稳房价、稳预期”落到实处,积极构建促进房地产开发市场健康发展的长效机制,规范完善住房供应体系和保障体系,防止投资投机“卷土重来”。

(二)合理把握土地供应,防止地价过快上涨。

从土地供应端入手,坚持分区域分类调控,构建土地供应量与房价、土地供应量与常住人口之间的联动机制,从土地供应端落实房地产调控。对于住房供求矛盾突出、房价上涨压力大的区域,适度增加住宅用地供应规模,确定灵活的土地拍卖竞价方式,针对土地价格上涨过快区域设定土地溢价率上限,防止土地价格过快上涨。

(三)多渠道增加住房供给,大力实施住房供给侧改革。

深化住房制度改革,全面贯彻落实十九大报告关于住房制度改革精神,在积极抑制非理性需求下,同时强调扩大并落实“有效供给”。一是积极构建和完善住房供应与保障体系,调整户型结构,增加中小户型普通商品住房有效供应,满足首次购房者需求;二是积极推进保障性住房建设,满足城镇低保对象、低收入家庭住房需求;三是积极探索适合我市自身发展的住房租赁市场融资和运营管理模式,满足广大人民群众住有所居的住房需求。

2019年,在宏观环境趋紧、调控政策趋严、同期基数较高等因素影响下,全市房地产开发市场基本保持稳中趋缓发展趋势。初步预计2020年,在政策稳定的前提下,全市房地产开发市场基本面还会继续回调,但供需关系将进一步趋于平稳。

陕公网安备 61011202000102号

陕公网安备 61011202000102号